Im letzten Beitrag hatte ich darüber geschrieben, wie man langfristige Ziele erfolgreich angehen kann.

Eines der ultimativen Langzeitziele ist die Finanzielle Freiheit oder auch „FIRE“ für „Financial Independence, Retire Early“ wie es im Englischen viel besser klingt. Hier sprechen wir für den normalen angestellten Arbeitnehmer (und sicher auch die meisten Selbständigen) über einen Zeithorizont von Jahrzehnten, genauer über mindestens 17 Jahre bei ambitionierter 50% Sparquote. Gleichzeitig ist es unerlässlich von Anfang an und beständig daran zu arbeiten, wenn dieses Ziel wirklich erreicht werden soll – kein Aufschieben, kein Aussetzen.

Wie kannst Du dieses Ziel in passende Zwischenziele runterbrechen?

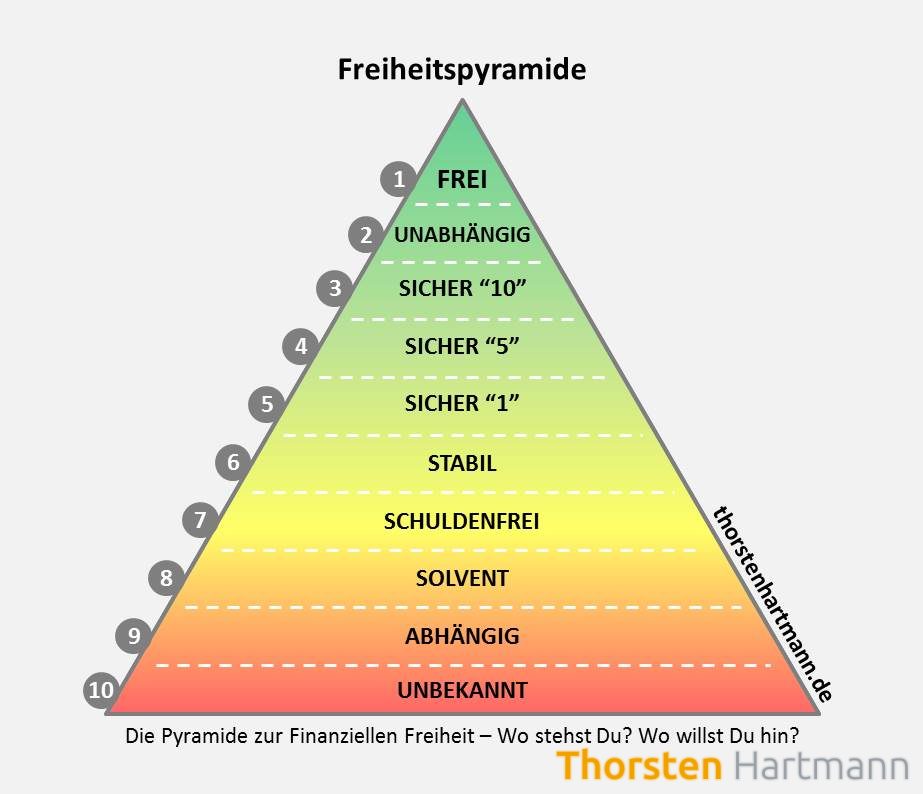

Es gibt einige Ansätze zu den Levels, die in verschiedenen englischsprachigen Blogs diskutiert werden. Ich habe diese als Anregungen genommen und für mich meine Freiheitspyramide definiert.

Zwischenziele auf dem Weg zur Finanziellen Freiheit

Auf der Pyramide bewegst Du Dich von unten nach oben Deinem Ziel entgegen. Ich habe 10 Zwischenschritte gewählt, sodass alle 1-2 Jahre ein Zwischenziel möglich sein sollte.

Die Breite der Pyramide symbolisiert zudem, dass Du Dich je weiter oben Du schon bist zu einem immer kleineren Kreis von Leute zählen darfst, die dieses Ziel erreicht haben – wahrscheinlich muss die Pyramide oben noch viel spitzer zulaufen und Du hast schon nach den ersten 5 Schritten etwas wirklich besonderes erreicht, auf das Du stolz sein kannst.

Aber lass uns die Punkte auch einmal etwas detaillierter von unten nach oben durchgehen, wie die einzelnen Stufen definiert sind:

10 – Unbekannt

Kein Überblick zu Einkommen, Schulden und Vermögen

Eindeutig der schlechteste Stand, aber leider einer in dem sich viele Leute zu befinden scheinen, wenn man einigen Studien über die finanzielle Bildung in Deutschland folgt. Viele scheinen kein Idee zu haben, wie hoch Ihre monatlichen Ausgaben sind und wie sich diese aufteilen.

Hier gilt es zunächst schlicht und einfach eine Übersicht über seine Finanzen zu gewinnen!

9 – Abhängig

Zahlungen für Schulden größer als regelmäßiges Einkommen

Auch keine gute Situation, denn die laufenden Einnahmen reichen nicht aus, um anfallende Zahlungen für Zinsen und Tilgung zu zahlen.

Es muss Klarheit über alle Verbindlichkeiten geschaffen werden, alle anderen regelmäßigen Ausgaben müssen auf den Prüfstand und ein klarer Plan zur weiteren Entwicklung sollte definiert werden. Je nach Situation sollte hier auch Hilfe einer Schuldnerberatung in Anspruch genommen werden!

8 – Solvent

Regelmäßiges Einkommen größer als Zahlungen für Schulden

Alle Zahlungen für Zinsen und Tilgung von vorhandenen Schulden können aus den laufenden Einnahmen gedeckt werden. Es ist also schon einmal die Grundlage gelegt, dass die finanzielle Situation nicht laufend schlechter wird.

Hauptaufgabe in dieser Stufe ist es sicher zu stellen, dass vorhandene Schulden nach und nach abgezahlt werden und keine neuen Verbindlichkeiten hinzukommen. Es heißt also bei allen Anschaffungen und Verträgen extrem vorsichtig abzuwägen, ob diese wirklich überlebenswichtig sind oder darauf verzichtet werden kann!

7 – Schuldenfrei

Keine Schulden vorhanden (ausgenommen evtl Immobilienkredit)

In dieser Stufe sind keine Verbindlichkeiten vorhanden, also keine laufenden Ratenzahlungen, keine Konsumkredite, keine Studienkredite, keine Autofinanzierung und keine Inanspruchnahme des Dispokredits. Eine Hypothek oder ein Immobilienkredit sind ein Grenzfall, insbesondere bei einer Immobilie zur Eigennutzung.

Der Fokus kann sich hier auf die Einnahmenseite richten, kann diese noch optimiert / verbessert werden? Ziel ist dann auch der Aufbau einer Notfallreserve auf einem Tagesgeldkonto!

6 – Stabil

Notfallreserve von 3-6 Monatsausgaben vorhanden

Auf einem separaten Tagesgeldkonto liegen 3-6 Monatsausgaben an Geld, welches unerwartete Ausgaben abdecken kann. Hier mit bist Du für den Fall gewappnet, dass Deine Waschmaschine kaputt geht oder Dein Auto eine unerwartete Reparatur braucht – für solche Fälle brauchst Du dann keinen teuren Kredit.

Auf dieser Stufe wird es Zeit sich über eine Anlagestrategie Gedanken zu machen – hier bieten zahlreiche Finanzblogs eine gute Orientierung, zB

Es gelten die goldenen Regeln, „je einfacher desto besser“ und „kaufe nichts, das Du nicht verstehst“!

5 – Sicher „1“

Vermögen deckt 1 Jahr alle Ausgaben

Man könnte die Stufe auch „Sichere Anstellung“ nennen, denn mit einem Polster, welches 1 Jahr alle Ausgaben deckt, kann Dir selbst ein Jobverlust nichts anhaben und Du musst nicht jeden neuen Job sofort annehmen, sondern kannst den passenden suchen.

Ab dieser Stufe gilt es einfach dranzubleiben! Erfreue Dich an den regelmäßig eintreffenden Dividenden und führe einmal im Jahr ein Re-Balancing Deines Portfolios durch.

4 – Sicher „5“

Vermögen deckt 5 Jahre alle Ausgaben

Das ist die Stufe „Sichere Auszeit“, Du könntest Dir jetzt jederzeit einfach einmal ein Jahr Erholung gönnen, um zum Beispiel im Rahmen eines Sabbaticals die Welt zu bereisen, wie ich es 2009 gemacht habe *Smiley lächeln*

Ziel ist es nicht, hier Dein ganzes Geld „zum Fenster raus zu hauen“, aber Du bist in der Position, die einige zusätzliche Träume zu erfüllen – genieße diese und dann arbeite weiter an dem Ziel der Finanziellen Freiheit!

3 – Sicher „10“

Vermögen deckt 10 Jahre alle Ausgaben

Ab hier kannst Du von „Sichere Rente“ sprechen, denn dieser Betrag sollte reichen um entspannt die Zeit ab der Regelaltersrente zu bestreiten. Zusammen mit der gesetzlichen Rente, sollte es unproblematisch möglich sein, Deinen Lebensstil zu halten.

Die schwierigste Zeit des Vermögensaufbaus liegt in der Stufe hinter Dir und Du kannst die Früchte Deiner Arbeit an den regelmäßigen Dividendenzahlungen sehen. Ziel: Einfach weiter machen und auf Kurs bleiben!

2 – Unabhängig

Regelmäßige Erträge nach Steuern decken fixe Basis-Ausgaben

Wenn alle widerkehrenden Basis-Ausgaben wie Miete, Krankenversicherung, notwendige Kleidung, Transport und Essen durch Deine Kapitalerträge gedeckt sind, bist Du finanziell unabhängig. Arbeiten tust Du in dieser Stufe nur noch für Deine zusätzlichen Luxus-Ausgaben.

Du solltest Dir darüber Gedanken machen, ob und wie Du Deinen (vorzeitigen) Ausstieg aus dem regelmäßigen Berufsleben gestalten möchtest. Reduzierst Du bereits jetzt (deutlich) Deine Arbeitszeit und gehst in Teilzeit oder machst Du weiter? Könnte sich eine Möglichkeit auf eine Abfindung ergeben oder willst Du irgendwann kündigen? Was sind die ersten Schritte danach?

Wirkliche Tipps kann ich hierzu (noch) nicht geben, da dies noch etwas in der Zukunft liegt…

1 – Frei

Regelmäßige Erträge nach Steuern übersteigen alle regelmäßigen Ausgaben

Du hast es geschafft – Herzlichen Glückwunsch, das ist eine herausragende Leistung! Du kannst Dich finanziell frei nennen und ab jetzt wollständig selbst entscheiden, womit Du Deine restliche Lebenszeit verbringst *Smiley lächeln*

Ab hier sind auch alle zusätzlichen Annehmlichkeiten des Lebens die Du in Anspruch nimmst, wie Ausgehen, Reisen, Erlebnis, Abos, Luxus, … durch regelmäßige Kapitalerträge aus Dividenden und Zinsen (nach Steuern) abgedeckt.

Genieße Deine restliche Lebenszeit und tue etwas Gutes damit! Was? Deiner Fantasie sind keine Grenzen gesetzt…

Nur an eines musst Du Dich halten: Lasse Deinen Kapitalstamm unangetastet, denn Du willst ja nicht wie Boris Becker oder etliche andere Prominente enden!

Ist die Finanzielle Freiheit ein Ziel um auch Deine Träume zu verwirklichen?

Dann solltest Du aktiv werden und in einem ersten Schritt herausfinden, wo Du heute stehst, wann Du wo sein willst und was Du machen kannst um (schneller) voranzukommen!

Für die ersten beiden Teile der Aufgabe, kannst Du gerne die oben vorgestellte Pyramide nutzen. Zur Abschätzung Deines Kapitalbedarfs für die Finanzielle Freiheit habe ich einen Excel-Rechner erstellt…und wenn Du Fragen hast, kannst Du mir gerne einen Kommentar schreiben